✅ ざっくり言うと

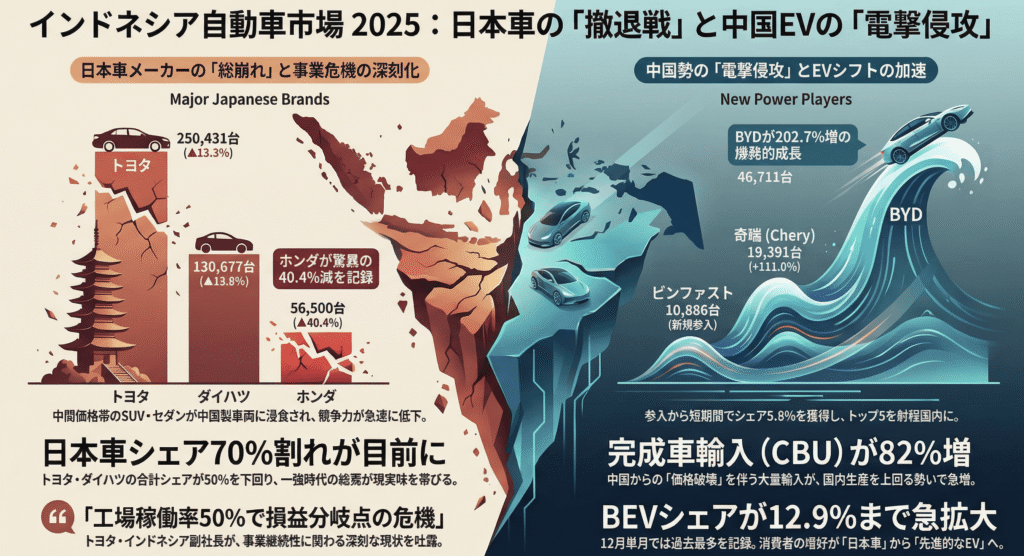

📉 2025年インドネシア自動車市場は日本車メーカー全社が前年割れ – トヨタ▲13.3%、ダイハツ▲19.8%、ホンダは驚異の▲40.4%

🚗 中国BYDが202.7%増で市場シェア5.8%を獲得 – 完成車輸入は82%増、「価格破壊」が本格化

⚡ 日本車シェア70%割れ目前 – かつて90%超を誇った日本勢の牙城が崩壊、2026年はさらなる構造転換へ

🔮 これはASEAN全域で起きる『未来の縮図』 – タイ、ベトナム、マレーシアでも同様の地殻変動が進行中

✅ 本投稿の音声要約はこちら

はじめに

今回は、2025年のインドネシア自動車市場で起きた劇的な構造変化について、最新のデータをもとに詳しく説明していきます。

インドネシア自動車製造業者協会(GAIKINDO:Gabungan Industri Kendaraan Bermotor Indonesia)が2026年1月13日に発表した2025年通年統計は、日本の自動車メーカーにとって極めて厳しい内容となりました。

市場全体が縮小する中、長年市場を独占してきた日本車のシェアが急速に低下し、中国系EVブランドが爆発的な成長を遂げています。

私自身、ASEAN地域でのビジネス支援に長年携わってきましたが、今回の変化は単なる景気循環ではなく、自動車産業における歴史的な転換点であると考えています。

本記事では、この「地殻変動」の実態を数字で読み解き、日本企業が直面する課題と今後の展望について考察します。

市場全体の縮小と『異常な輸入急増』

2025年は2年連続の市場縮小

2025年のインドネシア自動車市場は、前年に続き縮小傾向が鮮明になりました。GAIKINDO統計によると、主要指標は以下の通りです。

| 指標 | 2024年実績 | 2025年実績 | 前年比 |

|---|---|---|---|

| 卸売販売台数 | 865,723台 | 803,687台 | ▲7.2% |

| 小売販売台数 | 889,680台 | 833,702台 | ▲6.3% |

| 生産台数 | 1,196,664台 | 1,147,600台 | ▲4.1% |

| 完成車輸入台数 | 97,010台 | 176,593台 | +82.0% |

市場縮小の背景には、金利上昇、インフレ圧力、経済成長の鈍化などマクロ経済要因が影響しています。

しかし、注目すべきは完成車輸入台数の82.0%増という異常値です。

輸入急増が意味するもの

国内生産が▲4.1%減少する中で、輸入が+82.0%増加している事実は、海外(主に中国)からの完成車攻勢が本格化していることを如実に物語っています。

この数字は、インドネシア市場における競争環境が根本的に変化していることを示す重要なシグナルと考えられます。

ジェトロの分析でも指摘されているように、2025年末に輸入BEV(バッテリー式電気自動車)への税制優遇制度が終了したことで、12月には駆け込み需要が発生し、単月で過去最多の9万4,100台を記録しました。

日本車メーカーの『総崩れ』──5社すべてが前年割れ

主要5ブランドすべてが苦戦

長らくシェア90%以上を誇ってきた日本車ブランドにとって、2025年は悪夢のような一年となりました。

GAIKINDO統計によると、主要5ブランドすべてが前年割れを記録しています。

| ブランド | 2024年卸売 | 2025年卸売 | 前年比 | シェア変動 |

|---|---|---|---|---|

| トヨタ | 288,982台 | 250,431台 | ▲13.3% | 33.4% → 31.2% |

| ダイハツ | 163,032台 | 130,677台 | ▲19.8% | 18.8% → 16.3% |

| ホンダ | 94,742台 | 56,500台 | ▲40.4% | 10.9% → 7.0% |

| 三菱自 | 80,452台 | 71,781台 | ▲10.8% | 9.3% → 8.9% |

| スズキ | 73,348台 | 66,345台 | ▲9.5% | 8.5% → 8.3% |

ホンダの40%減が示す『中間価格帯の崩壊』

特に深刻なのがホンダの▲40.4%という落ち込みです。

この数字は、市場における競争力の急速な喪失を示唆しています。

ホンダが得意としてきた中間価格帯のセダンやSUVが、機能満載で価格競争力のある中国製車両に浸食されている実態が浮き彫りになりました。

トヨタとダイハツの合計シェアも、かつての盤石な体制から47.5%へと低下し、過半数割れが常態化しつつあります。

日本車全体のシェアは約70%程度まで低下したと推定され、「日本車一強時代」の終焉が現実味を帯びてきています。

トヨタ副社長の危機的発言

この状況を象徴するのが、トヨタ自動車インドネシアのボブ・アダム副社長の発言です。

同氏は「現在、工場稼働率が約50%まで低下し、損益分岐点に達する危機的水準にある」と述べています。

これは、単なるシェア低下ではなく、事業継続性そのものが問われる段階に入ったことを意味しています。

トヨタほどの企業でさえ、インドネシア市場での苦境を公に認めざるを得ない状況は、日本の自動車産業全体にとって重大な警告と考えられます。

中国勢の『電撃侵攻』──BYDは既にトップ5射程圏内

BYDの驚異的な成長

日本車のシェアを奪い取っているのが、中国系を中心としたEVブランド群です。

特にBYDの成長は驚異的であり、市場参入からわずかな期間でトップ5入りを射程に捉えています。

| ブランド | 2024年卸売 | 2025年卸売 | 前年比 | シェア | 特徴 |

|---|---|---|---|---|---|

| BYD | 15,429台 | 46,711台 | +202.7% | 5.8% | EV専業、輸入主体 |

| 奇瑞(Chery) | 9,191台 | 19,391台 | +111.0% | 2.4% | 中国大手、SUV強化 |

| ビンファスト(VinFast) | ─ | 10,886台 | 新規 | 1.4% | ベトナムEV、全量輸入 |

| DENZA(騰勢) | ─ | 7,474台 | 新規 | 0.9% | BYD高級ブランド |

| AION | 1,240台 | 6,839台 | +451.5% | 0.9% | 広州汽車系EV |

BYDは単独で市場シェア5.8%を獲得しました。

中国系および新興EVブランドの合計シェアは約15%に達しており、もはや「ニッチな存在」ではなく「主要プレイヤー」としての地位を確立しています。

『在庫攻勢』が示す中国式市場制圧戦略

注目すべきは、BYDの輸入台数が卸売り台数を大きく上回っている点です。

これは在庫積み増しによる市場攻勢の予兆であり、2026年にはさらなる価格競争が激化すると予想されます。

中国メーカーは「まず安価な完成車を輸入して市場を席巻し、ブランド認知を高めた後、現地生産に移行する」という戦略を採用しています。

この手法は、かつて日本メーカーが東南アジア市場で成功した戦略の現代版とも言えます。

構造変化の3つのドライバー

EVシフトと政策の追い風

インドネシア政府のEV優遇政策(税制優遇・補助金)は、明らかに中国勢に有利に働いています。

燃料別の通年販売台数を見ると、構造変化が明確です。

| 燃料種別 | 2025年販売台数 | シェア |

|---|---|---|

| ガソリン車 | 455,948台 | 56.7% |

| BEV | 103,930台 | 12.9% |

| ディーゼル車 | 173,240台 | 21.6% |

| HEV | 65,323台 | 8.1% |

| PHEV | 5,235台 | 0.7% |

BEVのシェアは12.9%に達し、12月単月では2万1,820台と過去最多を記録しました。

日本車メーカーが得意とするハイブリッドや内燃機関車は、価格面でも政策面でも劣勢に立たされています。

価格破壊の現実化

完成車輸入の82%増は、中国メーカーが「価格破壊」を武器に市場シェアを奪取していることを示しています。

中国製EVやSUVは、同等スペックの日本車に比べて20〜30%安価であり、さらに先進的な機能(大型タッチパネル、自動運転支援など)を標準装備しています。

消費者の嗜好は「信頼性の高い日本車」から「先進的で安価な中国EV」へと急速にシフトしています。

この変化は不可逆的であると考えられます。

中古車市場の拡大

インドネシア大学経済社会研究所(LPEM)によれば、新車市場が80万台強で推移する一方、2024年の中古車販売台数は180万台に達しています。

新車価格の高騰と経済的不透明感から、消費者が中古車市場にシフトしている現実も、日本メーカーの新車販売を圧迫する要因となっています。

2026年以降のシナリオ──日本車メーカーに残された選択肢

悲観シナリオ:BYDのトップ3入り

現在の成長率(+202%)が続けば、2026年にはBYDがホンダや三菱自を抜き、市場シェア3位に浮上する可能性が高いと考えられます。

日本車のシェアは60%台まで低下し、「日本車優位」という前提そのものが崩壊するでしょう。

現実的予測:さらなる市場縮小と再編

GAIKINDOのプトゥ・ジュリ・アルディカ会長は、「業界活性化のための効果的な刺激策が緊急に必要だ」と述べています。

しかし、政府の支援策が十分に機能しない場合、市場はさらに5〜10%程度縮小すると予測されます。

この環境下で、一部メーカーは生産ラインの縮小や、インドネシア事業の抜本的な見直し(撤退含む)を迫られる可能性があります。

日本企業に残された打開策

日本メーカーが生き残るためには、以下の対応が急務と考えられます。

①EV投入の加速

遅すぎるかもしれませんが、手頃な価格帯のBEVラインナップを早急に拡充する必要があります。

トヨタのbZ4Xやホンダのe:NYなど、グローバルモデルのインドネシア投入を急ぐべきです。

②価格戦略の抜本的見直し

「高品質・高価格」戦略は、もはや中間層には通用しません。

コスト削減と現地調達率向上により、中国勢に対抗できる価格帯を実現する必要があります。

③ASEAN域内での生産最適化

タイやベトナムとの生産分担を見直し、規模の経済を追求することが重要です。

インドネシア単独での最適化には限界があります。

④または『戦略的撤退』の判断

残念ながら、すべてのメーカーが生き残れるわけではありません。

市場シェアの回復が見込めない場合、早期に撤退を決断し、経営資源を他市場に振り向けることも選択肢の一つと考えられます。

これはASEAN全域で起きる『未来の縮図』

インドネシアは特殊事例ではない

今回のインドネシア市場の変化は、決して特殊事例ではありません。

タイ、ベトナム、マレーシアなど、他のASEAN主要市場でも同様の構造変化が進行中です。

タイ:BYDが2024年にトップ10入りし、中国系ブランドの合計シェアは10%を突破しました。

ベトナム:地元ビンファストがEV市場を席巻し、日本車のシェアは急速に低下しています。

マレーシア:政府の国産車保護政策とEV推進策により、日本車の優位性が揺らいでいます。

内燃機関からEVへ、日本から中国へ

これは単なる市場シェアの変動ではなく、内燃機関からEVへ、日本から中国へという主導権の移行を伴う歴史的なパラダイムシフトです。

日本の自動車産業は、過去数十年にわたって培ってきた「品質」「信頼性」「アフターサービス」という競争優位性が、EVという新しいゲームのルールの下では十分に機能しないという現実に直面しています。

まとめ

2025年のインドネシア自動車市場統計は、「日本車一強時代」の終焉を告げる歴史的な転換点となりました。

ホンダの40%急落、BYDの200%爆増、完成車輸入の82%増という数字は、もはや一時的な現象ではなく、構造的な地殻変動であることを明確に示しています。

日本企業にとって、単なる「守り」の戦略ではもはや不十分です。

EV投入の加速、価格戦略の見直し、そして何より「変化した市場ニーズ」への適応が急務となっています。

私自身、ASEAN地域でのビジネス支援に携わる中で、多くの日本企業が変化への対応に苦慮している現場を目の当たりにしてきました。

しかし、この厳しい現実を直視し、迅速に行動を起こした企業だけが、次の10年を生き残ることができると考えています。

2026年は、生き残りをかけた正念場になるのでは、と見込んでいます。

インドネシア市場で起きている変化は、ASEANのみならず、グローバルな自動車産業の未来を映し出す鏡であると言えます。

コメント